Table of Contents

Les Fintechs constituent-elles une menace pour les banques?

Dans le post précédent intitulé Comment les Fintech perturbent-elles les services bancaires traditionnels? nous avons discuté de la manière dont la crise financière mondiale de 2008 et la révolution des smartphones ont entraîné la montée en puissance de la fintech, qui a depuis perturbé la finance et l’économie mondiales. Cet article se concentrera davantage sur le côté bancaire et nous essaierons de voir comment la fintech affecte les banques.

Il est courant de considérer chaque nouvelle technologie comme une menace, cependant, avec le temps, il devient évident que chaque nouvelle technologie peut remplacer la précédente pour améliorer les choses pour nous. Une meilleure façon de le dire est de regarder le modèle de boom et de ralentissement de Schumpeter.

Boum et buste | Les Fintechs constituent-elles une menace pour les banques?

Schumpeter a donné le modèle d’expansion-récession qui stipule fondamentalement que les sociétés et donc les économies traversent des évolutions. Ces évolutions sont principalement motivées par les progrès technologiques. Ainsi, chaque fois que la technologie atteint un niveau où elle peut changer considérablement le fonctionnement de la société, ou en d’autres termes augmenter le niveau d’efficacité de la société. La société traverse le chaos, les perturbations et l’effondrement.

Les entrepreneurs doivent profiter de ces bustes car ces bustes ou périodes de chaos sont suivis d’un boom et d’un développement économique et prospère. À la lumière de cette description, si nous regardons la révolution de la fintech, nous pouvons clairement voir que les dix dernières décennies se sont progressivement développées vers l’adoption massive de la fintech.

La pandémie a agi comme un déclencheur, pour augmenter la vitesse à laquelle de nouvelles technologies telles que la blockchain, l’automatisation et l’apprentissage automatique sont intégrées dans les solutions fintech, afin de fournir des produits et des services meilleurs et plus efficaces.

Cela nous ramène à nos prémisses, les nouvelles technologies sont d’abord vues comme des menaces, pendant la phase chaotique de la transformation. Cependant, c’est le rôle des entrepreneurs d’adopter la nouvelle technologie et de l’intégrer dans les systèmes existants pour augmenter le niveau d’efficacité. C’est exactement ce qui se passe dans le secteur bancaire.

Dans un premier temps, les banques ont résisté ou plutôt ignoré l’existence des fintechs. Lorsque des entreprises comme Revolut, Monzo, Freetrade, Wise (anciennement Transferwise) Afterpay, Acorns et d’autres startups ont commencé à offrir des solutions alternatives aux clients, les banques ont fermé les yeux, car on ne pouvait pas s’attendre à ce que les startups rivalisent avec les banques de la grande rue. Au fil du temps, cependant, un écosystème de startups a créé une économie d’un milliard de dollars et a changé les préférences des clients.

Les clients comprennent maintenant que

- Une banque peut prendre un jour ou plus pour vérifier et terminer sa transaction, tandis que la blockchain peut le faire en quelques secondes ou quelques minutes.

- Une banque facture des frais de traitement qui augmentent le coût des transactions, tandis que les solutions basées sur la blockchain ont des coûts de traitement inférieurs.

- Les transactions bancaires sont toujours sujettes à la fraude et la menace de vol de données est toujours présente alors que les solutions basées sur la blockchain sont pratiquement inattaquables. Toutes ces caractéristiques et d’autres des fintechs ont ouvert des opportunités pour les clients, qui posent maintenant ces questions aux banques.

Il y a donc dix ans, les banques ont négligé l’essor des fintechs et aujourd’hui, les fintechs ont fourni une alternative à tous les services fournis par les banques. Mais est-ce une menace? La réponse est à la fois oui et non.

Non, parce que tant que vous avez un État-nation, un gouvernement et une banque centrale. Vous aurez toujours le secteur bancaire avec un système financier et monétaire centralisé et réglementé.

Il peut passer par des améliorations et des mises à niveau, mais dans son essence, il sera centralisé et ainsi le secteur bancaire pourra d’une certaine manière éclipser le secteur décentralisé de la fintech.

Oui, c’est une menace car si les banques décident de rester rigides, sur leurs anciennes méthodes bancaires conventionnelles, alors oui, la fintech est une menace majeure qui finira par prendre une part importante de leur part de marché.

Les Fintechs constituent-elles une menace pour les banques?

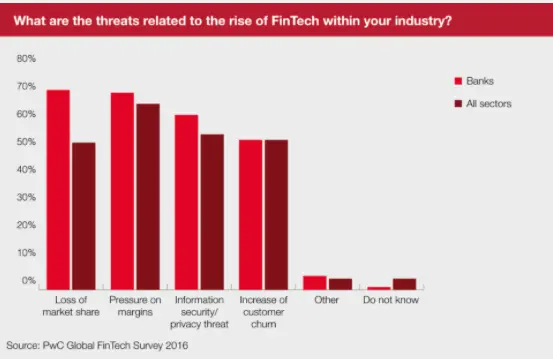

Selon PWC, les banques en 2016 subissaient déjà une perte de part de marché et une pression sur leurs marges. Les banques semblent cependant avoir réalisé que la fintech est l’avenir, c’est pourquoi un effort à l’échelle de l’industrie pour adopter certains des systèmes et processus utilisés par les fintechs peut être observé.

Les banques tentent maintenant de mettre à niveau leurs mécanismes bancaires de base pour accroître leur efficacité et fournir aux clients un accès en déplacement à leurs fonds, ainsi que des vitesses de transaction ultra-rapides. La plupart des banques, sinon toutes, ont maintenant des applications pour smartphone, ce qui peut être considéré comme un moyen de récupérer leur espace dans les smartphones, qui était auparavant repris par les applications de technologie financière.

De même, les banques investissent désormais dans la blockchain pour développer des systèmes de paiement basés sur la blockchain, non seulement pour sécuriser leurs propres données, mais aussi pour accélérer le traitement des transactions. Cela rendra inévitablement les services bancaires meilleurs et plus compétitifs par rapport aux solutions basées sur la fintech.

Il y aura cependant toujours des menaces de la fintech pour le secteur bancaire dans son ensemble. Pourquoi? Le phénomène même de la fintech a pris naissance dans le concept de banque décentralisée. Décentralisation? Ok, allons plus loin là-dessus … Chaîne de blocs …

Les Fintechs constituent-elles une menace pour les banques?

La blockchain est un moteur très important de la révolution fintech et le bitcoin est la crypto-monnaie basée sur la blockchain la plus populaire. Que symbolise Bitcoin? Liberté des banques, liberté du contrôle monétaire des gouvernements. Aujourd’hui, la Chine, la Russie et d’autres pays examinent le concept de Monnaie numérique de la banque centrale (CBDC) , qui va être une crypto-monnaie contrôlée par la banque centrale.

Vous pouvez l’appeler une monnaie numérique contrôlée par le gouvernement, mais ce ne sera pas, dans son vrai sens, une crypto-monnaie car elle sera contrôlée par une autorité monétaire. Le Bitcoin ou d’autres crypto-monnaies symbolisent la liberté vis-à-vis des autorités monétaires. C’est ce que nous appelons la finance décentralisée ou DeFi pour faire court.

S’il est bon que les banques s’intéressent désormais à ces nouvelles technologies pour mettre à niveau leurs produits et services, on peut croire que la fintech continuera à développer ses produits et services financiers alternatifs, qui rivaliseront à tout moment avec les banques traditionnelles et conventionnelles.

L’idée de la finance décentralisée est trop excitante pour être abandonnée. Les opportunités ici sont pratiquement illimitées. DeFi a le potentiel de débloquer de grandes quantités de liquidités, injectant ainsi des billions de dollars dans l’économie mondiale et ces billions ne seront pas de la dette. Non, ce sera un financement adossé à des actifs.

La tokenisation des actifs, par exemple, est un processus par lequel les actifs du monde réel peuvent être transformés en jetons de sécurité qui peuvent être échangés comme des actions. Ainsi, vous pouvez tokeniser un bâtiment d’hôtel et vendre ses jetons de sécurité comme des actions aux investisseurs.

Quel est l’avantage? Aujourd’hui, tout investisseur ne peut pas acheter un hôtel. Une personne gagnant un revenu moyen ne peut même pas rêver d’acheter un hôtel, des actifs comme ceux-ci ne sont accessibles qu’à un petit groupe d’investisseurs. Ainsi, la liquidité reste bloquée. Cependant, si vous symbolisez un hôtel, par exemple, même un individu gagnant un revenu moyen peut acheter une participation dans un hôtel. Que recevront-ils en retour? Flux de trésorerie de l’hôtel distribué proportionnellement à la participation en jetons de sécurité. Tout comme investir dans les actions d’une entreprise.

La tokenisation n’est pas seulement limitée aux actifs tels que les hôtels, vous pouvez tokeniser n’importe quel actif de valeur. Vous pouvez tokeniser des supercars, des peintures ou des yachts de luxe. Ce sont les possibilités qui existent maintenant en raison de la révolution fintech. Les banques peuvent essayer d’adopter la fintech pour améliorer leurs systèmes, leur flux de travail et leurs processus, mais la portée de la fintech est trop large pour que les banques l’absorbent entièrement.

Les Fintechs ont le potentiel de créer un système financier et économique alternatif qui peut directement défier les banques.

Alors oui, les fintechs sont une menace pour les banques mais pour le moment il serait trop tôt pour se prononcer. Le rôle des banques à l’avenir va probablement changer. Les deux fonctions de base des banques sont de prêter de l’argent et de permettre aux investisseurs de disposer de produits d’épargne. Les Fintechs peuvent faire les deux, alors pourquoi quelqu’un aurait-il besoin de banques centralisées? La réponse à cette question deviendra plus claire avec le temps.

Qu’est-ce que tu penses? est-ce que vous saisissez? Êtes-vous d’accord? Être en désaccord? S’il vous plaît, laissez votre commentaire ci-dessous!

Les Fintechs constituent-elles une menace pour les banques?

Recent Comments