Table of Contents

Was ist Insurtech?

Versicherungen sind ein komplexes und stark reguliertes Geschäft, das jeden Teil unseres Lebens berührt. Aber mit der Weiterentwicklung des Geschäfts entwickelt sich auch die Technologie. Insurtech ist ein Fintech-Zweig, der versucht, Versicherungen mit neuen Technologien zu kombinieren.

Insurtech erfindet das Versicherungsgeschäft neu und revolutioniert die Branche. Insurtech ist nicht nur ein trendiges Wort, um eine neue Branche zu beschreiben, es ist ein disruptives Geschäftsmodell, das die Art und Weise verändert, wie wir Versicherungen kaufen.

Problem mit traditionellem Versicherungsgeschäftsmodell?

Das herkömmliche Versicherungsgeschäftsmodell ist ausgedient. Die Zeit ist zwar noch nicht vorbei, aber das Aufkommen von Insurtech hat die Schwächen des Geschäftsmodells offengelegt.

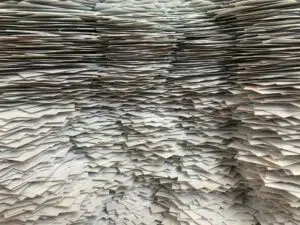

1- Papierkram

Das traditionelle oder herkömmliche Versicherungsgeschäftsmodell ist umständlich. Das größte Problem dabei ist der Papierkram. Kunden sind nicht mehr daran interessiert, Tonnen von Papierkram zu unterschreiben, der unverständlichen Rechtsjargon enthält, den niemand liest.

Kunden wollen Effizienz und Insurtech hat versucht, diese Effizienz durch den Einsatz verschiedener Technologien in den Versicherungssektor zu bringen.

2- Fehlende Personalisierung

Ein weiteres Problem des derzeitigen Geschäftsmodells von Versicherungsunternehmen besteht darin, dass sie Versicherungsnehmer nach ihrem Risikoprofil zusammenfassen. Diese Risikoprofile basieren auf verschiedenen Datenpunkten, die von den Versicherungsunternehmen erhoben werden. Das Problem bei diesem Ansatz ist, dass jede Gruppe Personen mit unterschiedlichen Risikoprofilen hat, aber da sie einer Gruppe angehören, müssen alle den gleichen Satz zahlen.

Beispielsweise kann eine Gruppe Personen mit einem Risikoprofil von 10 % bis 20 % enthalten. Nun hat eine Person mit 10 % Risiko ein geringeres Risikoprofil als eine Person mit 20 % Risiko. Da sie jedoch beide in einen Topf geworfen werden, müssen beide die gleiche Prämie zahlen.

Dies ist nicht sehr effizient, aber die Versicherungsunternehmen halten an diesem Ansatz fest, da eine Prämienzuordnung von Fall zu Fall für sie nicht praktikabel ist. Hier kommt Insurtech ins Spiel.

Insurtech-Unternehmen nutzen Technologien wie Big-Data-Analysen, um weitaus mehr Datenpunkte ihrer Kunden zu sammeln als herkömmliche Versicherungsunternehmen. Diese zusätzlichen Datenpunkte helfen Insurtech-Unternehmen, genauere Risikoprofile zu erstellen, wodurch sie einen sehr personalisierten Versicherungsplan für jeden Kunden erstellen können.

Infolgedessen haben Insurtech-Unternehmen im Vergleich zu herkömmlichen Versicherungsunternehmen bessere Preismodelle.

Was kann Insurtech besser?

Insurtech-Unternehmen sind Unternehmen, die einen neuen Weg zur Lösung eines Problems in der Versicherungsbranche geschaffen haben. Ihre Innovationskraft und ihre Kundenorientierung haben sie zu einer eigenen Kategorie gemacht. Einige der Insurtech-Unternehmen sind so vielfältig wie die Branche selbst.

Insurtech-Unternehmen bringen verschiedene Technologien ein, um die Versicherungsbranche zu revolutionieren. Werfen wir einen Blick auf einige dieser innovativen Technologien.

Robo-Berater

Herkömmliche Versicherungsunternehmen verlassen sich beim Verkauf von Versicherungspolicen stark auf die Fähigkeit und Effizienz ihrer Makler. Dies verursacht zusätzliche Personalkosten. Viele Versicherungsunternehmen verwenden Robo-Berater und Chatbots, bei denen es sich im Grunde um Bots handelt, die KI und Deep Learning verwenden, um Datenpunkte vom Kunden zu sammeln, bevor sie ihn beraten.

Insurtech-Unternehmen können ihren Kunden Chatbots zur Verwaltung ihrer Policen zur Verfügung stellen. Tatsächlich haben einige Insurtech-Unternehmen Chatbots für ihre eigenen Anwendungsfälle entwickelt. Diese Chatbots führen verschiedene Aufgaben aus, wie z. B. das Beantworten von Anfragen oder das Auffüllen Ihrer Police usw.

Robo-Advisors verändern die Art und Weise, wie wir Versicherungen kaufen, indem sie es uns ermöglichen, unsere Versicherungen selbst zu verwalten. Robo-Advisors können Ihre Daten abrufen und in wenigen Augenblicken einen personalisierten Plan erstellen. Im Gegensatz zu ihren menschlichen Pendants sind Robo-Advisors rund um die Uhr erreichbar.

Je besser die Algorithmen werden, desto besser wird auch die Leistung von Robo-Advisors. Die Effizienzkurve von Insurtech-Unternehmen wird daher im Laufe der Zeit einfach immer besser werden. Robo-Berater werden in der Fintech-Branche immer häufiger. Es gibt viele Roboter-Investment-Apps, mit denen Benutzer ihre Ersparnisse gewinnbringend in verschiedene Anlageoptionen investieren können.

Das soll nicht heißen, dass Versicherungsunternehmen aufhören werden, menschliche Agenten einzusetzen. Menschliche Agenten bringen dem Insurtech-Sektor große Einnahmen. Robo Advisor sind viel effizientere und viel billigere Möglichkeiten, ihren Kunden technische Lösungen anzubieten.

Mikro – Versicherung

Ein weiteres neues Konzept, das im Zusammenhang mit Insurtech entsteht, ist die Mikroversicherung. Warum die Versicherung auf Leben, Gesundheit, Haus und Auto beschränken? Was ist, wenn Sie das Auto eines Freundes ausleihen möchten und nur für diesen Fall eine Versicherung abschließen müssen? Was wäre, wenn Versicherungsunternehmen On-Demand-Versicherungen anbieten könnten?

Haben Sie ein Auto, das Sie kaum benutzen? Warum sollten Sie es dann versichern, wenn Sie das Auto nicht einmal jeden Tag benutzen? In einer solchen Situation sollte eine Mikroversicherung, die nur gilt, wenn Sie das Auto fahren, die bessere Option für Sie sein.

Ändern der Backend-Prozesse

Bei Insurtech geht es nicht nur um die Innovation der Produkte und Dienstleistungen. Sie spielt auch eine Schlüsselrolle bei der Veränderung der Arbeitsweise von Versicherungsunternehmen. Derzeit haben Versicherungsunternehmen sehr ineffiziente Prozesse, die aktualisiert werden müssen.

Beispielsweise sitzen viele Versicherungsunternehmen auf wertvollen Datenbergen wie Schadenhistorien und anderen Kundendaten, die für ein besseres Risikomanagement analysiert werden können. Diese Unternehmen können diese Datenpunkte jedoch nicht nutzen, da sie noch mit veralteter Technologie arbeiten.

Die Aufrüstung auf Datenanalyse-, Cloud- und maschinelle Lernmodelle wird es sogar den herkömmlichen Versicherungsunternehmen ermöglichen, die Macht der Daten effizienter zu nutzen und so ihren Kunden bessere Produkte und einen besseren Kundenservice anzubieten.

Die Zukunft der Versicherungsbranche?

Diese neuen Technologien senken die Versicherungskosten und bieten ein viel persönlicheres Kundenerlebnis als herkömmliche Versicherungsunternehmen. Da die Technologie weiter wächst, können Insurtech-Unternehmen ein besseres Preis-Leistungs-Verhältnis und günstigere Prämien bieten.

Die Zukunft von Insurtech sieht rosig aus, da sich diese Technologien im Laufe der Zeit weiterentwickeln. Wir werden weiterhin sehen, wie Insurtech-Unternehmen fortschrittlichere Technologien einführen, die die Versicherungsbranche so formen werden, wie sie die ganze Zeit hätte sein sollen.

Recent Comments