Table of Contents

As Fintechs são uma ameaça para os bancos?

No post anterior com o título Como as Fintechs estão perturbando o sistema bancário tradicional? Discutimos como a crise financeira global de 2008 e a revolução dos smartphones resultaram no surgimento das fintech, que desde então criou uma ruptura nas finanças e na economia globais. Este artigo se concentrará mais no lado bancário e tentaremos ver como a fintech está afetando os bancos.

É comum pensar em cada nova tecnologia como uma ameaça, no entanto, com o tempo, torna-se aparente que cada nova tecnologia pode substituir a anterior para tornar as coisas melhores para nós. A melhor maneira de dizer isso é olhar para o modelo de expansão e queda de Schumpeter.

Boom e busto | As Fintechs são uma ameaça para os bancos?

Schumpeter deu o modelo de expansão e contração que basicamente afirma que as sociedades e, portanto, as economias passam por evoluções. Essas evoluções são impulsionadas principalmente por avanços na tecnologia. Assim, sempre que a tecnologia atinge um nível em que pode alterar significativamente a forma como a sociedade trabalha, ou seja, aumentar o nível de eficiência da sociedade. A sociedade passa pelo caos, pela ruptura e pelo colapso.

Os empresários precisam tirar vantagens dessas prisões porque essas prisões ou períodos de caos são seguidos por um boom e desenvolvimento econômico e prosperidade. À luz dessa descrição, se olharmos para a revolução fintech, podemos ver claramente que as últimas dez décadas foram gradualmente crescendo em direção à adoção em massa de fintech.

A pandemia agiu como um gatilho para aumentar a taxa em que novas tecnologias, como blockchain, automação e aprendizado de máquina, estão sendo incorporadas às soluções de fintech, para fornecer produtos e serviços melhores e mais eficientes.

Isso nos leva de volta à nossa premissa, as novas tecnologias são inicialmente vistas como ameaças, durante a fase caótica da transformação. No entanto, é papel dos empresários adotar a nova tecnologia e incorporá-la aos sistemas existentes para aumentar o nível de eficiência. Isso é exatamente o que está acontecendo com o setor bancário.

No início, os bancos resistiram, ou melhor, ignoraram a existência de fintechs. Quando empresas como Revolut, Monzo, Freetrade, Wise (ex-Transferwise) Afterpay, Acorns e outras startups começaram a oferecer soluções alternativas aos clientes, os bancos fizeram vista grossa, pois as startups não poderiam competir com os bancos comerciais. Com o tempo, no entanto, um ecossistema de startups criou uma economia de bilhões de dólares e mudou as preferências dos clientes.

Os clientes agora entendem que

- Um banco pode levar um dia ou mais para verificar e concluir sua transação, enquanto o blockchain pode fazer isso em questão de segundos ou alguns minutos.

- Um banco cobra uma taxa de processamento que aumenta o custo das transações, enquanto as soluções baseadas em blockchain têm custos de processamento mais baixos.

- As transações bancárias ainda são suscetíveis a fraudes e a ameaça de roubo de dados está sempre lá, enquanto as soluções baseadas em blockchain são virtualmente impossíveis de hackear. Todos esses e outros recursos das fintechs abriram oportunidades para os clientes, que agora estão fazendo essas perguntas aos bancos.

Portanto, uma década atrás, os bancos negligenciaram o surgimento das fintechs e hoje as fintechs oferecem uma alternativa a todos os serviços fornecidos pelos bancos. Mas é uma ameaça? A resposta é sim e não, simultaneamente.

Não, porque contanto que você tenha um estado-nação, um governo e um banco central. Você sempre terá o setor bancário com um sistema financeiro e monetário centralizado e regulado.

Ele pode passar por melhorias e atualizações, mas em sua essência, será centralizado e, portanto, o setor bancário será de alguma forma capaz de ofuscar o setor descentralizado de fintech.

Sim, é uma ameaça porque se os bancos decidirem permanecer rígidos, em suas velhas formas de bancar convencionalmente, então, sim, a fintech é uma grande ameaça que acabará tomando uma grande fatia de sua participação no mercado.

As Fintechs são uma ameaça para os bancos?

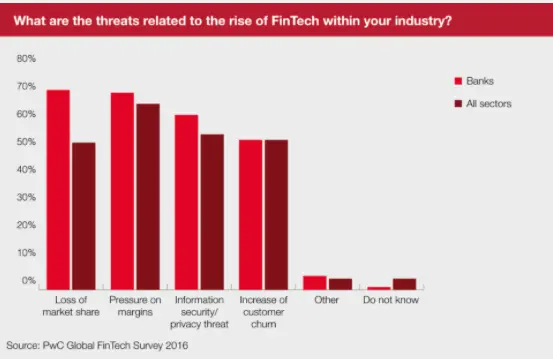

De acordo com a PWC, os bancos em 2016 já experimentavam perda de participação de mercado e pressão em suas margens. Os bancos, entretanto, parecem ter percebido que a fintech é o futuro, e é por isso que um esforço de toda a indústria para adotar alguns dos sistemas e processos que estão sendo usados pelas fintechs pode ser visto.

Os bancos estão agora tentando atualizar seus mecanismos de core banking para aumentar sua eficiência e fornecer aos clientes acesso em movimento a seus fundos, bem como velocidades de transação extremamente rápidas. A maioria, senão todos os bancos, tem aplicativos para smartphones agora, o que pode ser visto como uma forma de recuperar seu espaço nos smartphones, que antes eram ocupados pelos aplicativos fintech.

Da mesma forma, os bancos agora estão investindo em blockchain para desenvolver sistemas de pagamento baseados em blockchain, não apenas para proteger seus próprios dados, mas também para acelerar o processamento de transações. Isso inevitavelmente tornará os serviços bancários melhores e mais competitivos em comparação com as soluções baseadas em fintech.

No entanto, sempre haverá ameaças de fintech para o setor bancário como um todo. Por quê? O próprio fenômeno da fintech teve seu início no conceito de banco descentralizado. Descentralização? Ok, vamos aprofundar nisso … Blockchain …

As Fintechs são uma ameaça para os bancos?

Blockchain é um driver muito importante da revolução fintech e bitcoin é a criptomoeda baseada em blockchain mais popular. O que o Bitcoin simboliza? Liberdade de bancos, liberdade do controle monetário dos governos. Hoje temos China, Rússia e outros países estudando o conceito de Moeda digital do Banco Central (CBDC) , que será uma criptomoeda controlada pelo banco central.

Você pode chamá-la de moeda digital controlada pelo governo, mas, em seu verdadeiro sentido, não será uma criptomoeda porque será controlada por uma autoridade monetária. Bitcoin ou outras criptomoedas simbolizam a liberdade das autoridades monetárias. Isso é o que chamamos de Finanças Descentralizadas ou, abreviadamente, DeFi.

Embora seja bom que os bancos estejam agora se interessando por essas novas tecnologias para atualizar seus produtos e serviços, é seguro acreditar que a fintech continuará a desenvolver seus produtos e serviços financeiros alternativos, que rivalizarão com os bancos tradicionais e convencionais em todos os pontos.

A ideia de finanças descentralizadas é excitante demais para ser abandonada. As oportunidades aqui são praticamente ilimitadas. O DeFi tem o potencial de liberar grandes quantidades de liquidez, injetando trilhões de dólares na economia global e esses trilhões não serão dívidas. Não, este será um financiamento garantido por ativos.

A tokenização de ativos, por exemplo, é um processo pelo qual os ativos do mundo real podem ser transformados em tokens de segurança que podem ser negociados da mesma forma que as ações. Assim, você pode tokenizar um edifício de hotel e vender seus tokens de segurança como ações para investidores.

Qual é o benefício? Todo investidor hoje não pode comprar um hotel. Uma pessoa com uma renda média não pode nem sonhar em comprar um hotel, ativos como esses só são acessíveis a um pequeno grupo de investidores. Assim, a liquidez permanece bloqueada. No entanto, se você tokenizar um hotel, por exemplo, até mesmo um indivíduo com renda média pode comprar uma participação em um hotel. O que eles vão receber em troca? Fluxo de caixa do hotel distribuído proporcionalmente à participação em tokens de segurança. Muito parecido com investir nas ações de uma empresa.

A tokenização não se limita apenas a ativos como hotéis, você pode tokenizar qualquer ativo de valor. Você pode tokenizar supercarros, pinturas ou iates de luxo. Essas são as possibilidades que existem agora por causa da revolução fintech. Os bancos podem tentar adotar fintech para melhorar seus sistemas, fluxo de trabalho e processos, mas o escopo da fintech é muito amplo para os bancos absorverem totalmente.

As Fintechs têm o potencial de criar um sistema financeiro e econômico alternativo que pode desafiar diretamente os bancos.

Portanto, sim, as fintechs são uma ameaça para os bancos, mas neste momento seria muito cedo para fazer um julgamento. O papel dos bancos no futuro possivelmente vai mudar. As duas funções básicas dos bancos são emprestar dinheiro e permitir aos investidores produtos de poupança. As fintechs podem fazer as duas coisas, então por que alguém precisaria de bancos centralizados? A resposta para isso só ficará mais clara com o passar do tempo.

O que você acha? Isso faz sentido para você? Você concorda? Discorda? Por favor, deixe o seu comentário abaixo!

As Fintechs são uma ameaça para os bancos?

Recent Comments