Table of Contents

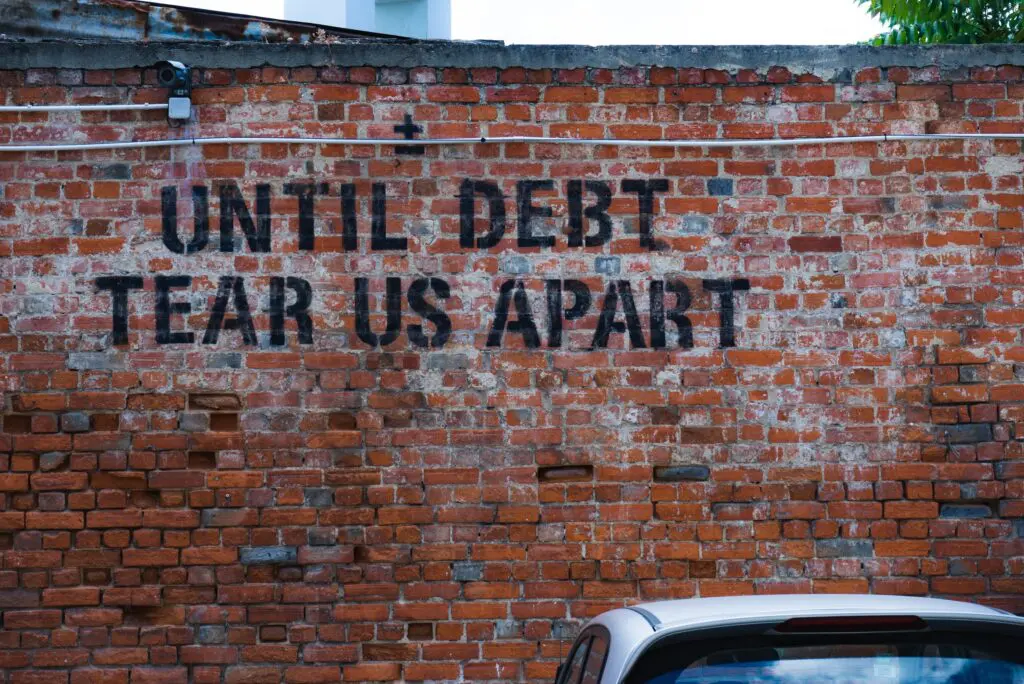

Soll ich Schulden bezahlen oder sparen?

Schulden spielen heute eine wichtige Rolle in unserem Leben. Wir haben dieses Thema in früheren Artikeln ausführlich behandelt. Ohne Schulden ist es heute einfach nicht möglich, unser Leben in einem Zustand des Trostes zu leben. Sie brauchen Schulden, um Ihr Haus zu kaufen, Schulden, um ein neues Auto zu kaufen, und Schulden, um Ihre Hochschulbildung zu finanzieren.

Schulden sind daher unvermeidlich. Mit Schulden geht jedoch die Verantwortung einher, sie so zu verwalten, dass sie zurückgezahlt werden können, ohne dass Ihre Kreditwürdigkeit oder die Kreditauskunft beschädigt werden.

Schulden sind nicht unbedingt schlecht, denn wie wir bereits besprochen haben, können wir ein Leben in Komfort und Luxus führen, das sonst nicht möglich wäre. Die Probleme häufen sich jedoch, wenn die Schulden, die man hat, nicht verwaltet werden können. Was auch immer der Fall sein mag, Schulden sind eine Belastung, die man nicht leugnen kann. Es kommt darauf an, diese Belastung richtig zu bewältigen.

Persönliches Finanzmanagement

Wir haben in früheren Artikeln diskutiert, wie wichtig persönliches Finanzmanagement ist. Es ist der Schlüssel zum richtigen Schuldenmanagement. Die Elemente des persönlichen Finanzmanagements können das Schuldenmanagement sehr einfach machen. Viele Menschen folgen diesen Elementen oder Prinzipien jedoch einfach nicht.

Zwei sehr wichtige Prinzipien beim Schuldenmanagement sind:

- Sparen

- Investition

Bedeutung des Sparens

Sparen ist ein sehr wichtiger Bestandteil des Schulden- oder Kreditmanagements. Einsparungen ermöglichen es einem, ein finanzielles Polster für die Zukunft zu schaffen. In Amerika liegt die durchschnittliche Sparneigung bei rund 11%, und während des Höhepunkts der Covid-Sperrung im März 2020 stieg diese Neigung auf 30%.

Im Allgemeinen sparen Amerikaner etwa 10% bis 15% ihres Einkommens. FEUER Enthusiasten nehmen diesen Prozentsatz in einigen Fällen auf 60% und 70%. Die Sache ist jedoch, dass das Sparen ein wichtiger Bestandteil Ihres Finanzmanagements ist.

Wenn Sie jeden Monat einen bestimmten Betrag Ihres Einkommens sparen, schaffen Sie ein finanzielles Polster für den Fall, dass der nächste finanzielle Notfall eintritt. Sie können nie wissen, wann Ihr Auto eine Panne hat oder wann Ihr Haus eine Notfallwartung und -reparatur benötigt. Ebenso kann man einen Arbeitsplatz verlieren, insbesondere in diesen finanziell gefährlichen Zeiten, in denen die Arbeitsplatzsicherheit bereits sehr niedrig ist.

In einer solchen Situation können Sie beruhigt sein, wenn Sie Einsparungen zur Hand haben. Ohne Ersparnisse müsste eine Person im Falle eines finanziellen Notfalls noch mehr Schulden aufnehmen. Notfallschuldenquellen können Kreditkartenschulden, Privatkredite oder die riskanteren Zahltag- oder Online-P2P-Kredite sein.

Bedeutung von Investitionen

Einsparungen allein machen eine gute Finanzstrategie nicht wett. Einsparungen müssen in rentable Anlageoptionen investiert werden, um im Laufe der Zeit zu wachsen. Was viele Menschen nicht verstehen, ist der Unterschied zwischen Einkommen und Vermögensbildung. Ihr aktiver Tagesjob bringt Ihnen Ihr Einkommen, aber wenn Sie Wohlstand schaffen möchten, ist dies mit Ihrem Tagesjob nicht möglich.

Für die Schaffung von Wohlstand müssen Sie Ersparnisse beiseite legen und investieren. Im Laufe der Zeit werden Ihre Ersparnisse zu exponentiell steigenden Ersparnissen und damit zu Wohlstand. Dieser gesamte Prozess kann etwa 10 bis 30 Jahre sorgfältiger Spar- und Investitionsentscheidungen dauern.

Viele Menschen denken, dass es keine Option ist, die Ersparnisse zu investieren, solange sie verschuldet sind. Es ist wahr, dass Sparen und Investieren sehr schwierig werden, wenn Sie verschuldet sind, aber die Tilgung der Schulden und die Sicherung Ihrer Zukunft sind zwei völlig unterschiedliche Prozesse.

Szenarioeinstellung

Versuchen wir, dies methodisch zu betrachten. In dieser Situation kann es drei Szenarien geben

- Die Schulden nicht abbezahlen

- Schulden mit Ersparnissen abbezahlen

- Aufrechterhaltung eines Gleichgewichts zwischen Ersparnissen und Schuldentilgung

Die Schulden nicht abbezahlen

Dies ist nicht wirklich eine Option, für die sich jeder entscheiden möchte. Es besteht immer die Möglichkeit, dass Sie sich einfach dafür entscheiden, Ihre Schulden nicht zu bezahlen, aber dies kann Sie in weitere Schwierigkeiten führen. Wenn Sie Ihre Schulden nicht abbezahlen, werden Sie für bankrott oder zahlungsunfähig erklärt. Ihre Kreditgeber werden ein Gerichtsverfahren gegen Sie einleiten. Wenn Sie gesicherte Schulden haben, verlieren Sie die Sicherheiten und Ihre Kreditauskunft wird auch ziemlich ernsthaft verbeult.

Schulden mit Ersparnissen abbezahlen

Man kann in Betracht ziehen, sich mit Ersparnissen auszuzahlen. Sie können alle Ihre Ersparnisse in die Tilgung der Schulden umleiten. Sobald die Schulden getilgt sind, können Sie wieder mit dem Sparen beginnen. Dieser Ansatz kommt der Schulden-Schneeball-Methode sehr nahe.

Es besteht jedoch ein sehr hohes Risiko, auf eine Notsituation zu stoßen, die Sie möglicherweise weiter verschuldet. Wenn Sie beispielsweise jeden Monat 300 US-Dollar sparen, erzielen Sie jährliche Einsparungen von bis zu 3600 US-Dollar. Diese Einsparungen können im Falle eines finanziellen Notfalls verwendet werden. Wenn Sie diese Ersparnisse jedoch in die Rückzahlung Ihrer Kredite umleiten, können Sie Ihre Kredite möglicherweise vorzeitig zurückzahlen, sind jedoch im Notfall finanziell gefährdet.

Es besteht jedoch die Möglichkeit, dass Sie Glück haben und auf keinen finanziellen Notfall stoßen. In diesem Fall zahlt sich Ihre Wette aus.

Vielleicht wäre eine bessere Strategie in diesem Fall, die Ersparnisse zur Tilgung kurzfristiger Schulden wie Kreditkartenschulden, Privat- und Zahltagdarlehen zu verwenden. Es ist nicht ratsam, Ihre Ersparnisse für langfristige Schulden zu verwenden, da Sie dadurch für einen längeren Zeitraum exponiert werden.

Aufrechterhaltung eines Gleichgewichts zwischen Ersparnissen und Schuldentilgung

Die umsichtigste Strategie wäre vielleicht die Aufrechterhaltung eines Gleichgewichts zwischen Schuldentilgungen und Ersparnissen. Dies kann eine finanzielle Belastung für Sie darstellen. Wenn Sie jedoch gute Gewohnheiten für das Finanzmanagement anwenden, z. B. Ausgaben reduzieren, Budgets erstellen und einhalten, können Sie gleichzeitig Einsparungen erzielen und Ihre Schulden abbezahlen.

Der zusätzliche Vorteil dieser Strategie besteht darin, dass Sie nach vollständiger Tilgung Ihrer Schulden gute finanzielle Gewohnheiten verinnerlicht haben, die Sie schuldenfrei halten, damit Sie Ihre wohlverdiente finanzielle Freiheit genießen können.

>>FINDEN SIE HIER FANTASTISCHE BEWERTUNGEN ZU FINANZPRODUKTEN<<

Recent Comments