Table of Contents

Sind Fintechs eine Bedrohung für Banken?

Im letzten Beitrag betitelt Wie stören Fintechs das traditionelle Bankwesen? Wir diskutierten, wie die globale Finanzkrise 2008 und die Smartphone-Revolution zum Aufstieg von Fintech führten, was seitdem zu Störungen in der globalen Finanz- und Wirtschaftswirtschaft geführt hat. Dieser Artikel wird sich mehr auf die Bankenseite konzentrieren und wir werden versuchen zu untersuchen, wie sich Fintech auf die Banken auswirkt.

Es ist üblich, jede neue Technologie als Bedrohung zu betrachten. Mit der Zeit wird jedoch deutlich, dass jede neue Technologie die vorherige ersetzen kann, um die Dinge für uns besser zu machen. Eine bessere Möglichkeit, dies zu sagen, besteht darin, sich Schumpeters Boom-and-Bust-Modell anzusehen.

Boom und Büste | Sind Fintechs eine Bedrohung für Banken?

Schumpeter gab das Boom-Bust-Modell an, das im Grunde besagt, dass Gesellschaften und damit Volkswirtschaften Entwicklungen durchlaufen. Diese Entwicklungen sind hauptsächlich auf technologische Fortschritte zurückzuführen. Immer dann, wenn Technologie ein Niveau erreicht, auf dem sie die Funktionsweise der Gesellschaft erheblich verändern oder mit anderen Worten das Effizienzniveau der Gesellschaft steigern kann. Die Gesellschaft erlebt Chaos, Störung und Zusammenbruch.

Unternehmer müssen diese Büsten nutzen, weil auf diese Büsten oder Phasen des Chaos ein Boom und wirtschaftliche Entwicklung und Wohlstand folgen. In Anbetracht dieser Beschreibung können wir bei Betrachtung der Fintech-Revolution deutlich erkennen, dass sich die letzten zehn Jahrzehnte allmählich auf die Massenakzeptanz von Fintech ausgeweitet haben.

Die Pandemie hat als Auslöser gewirkt, um die Geschwindigkeit zu erhöhen, mit der neue Technologien wie Blockchain, Automatisierung und maschinelles Lernen in Fintech-Lösungen integriert werden, um bessere und effizientere Produkte und Dienstleistungen bereitzustellen.

Dies bringt uns zurück zu unserer Prämisse, dass neue Technologien in der chaotischen Phase der Transformation zunächst als Bedrohung angesehen werden. Es ist jedoch die Aufgabe der Unternehmer, die neue Technologie zu übernehmen und in bestehende Systeme zu integrieren, um die Effizienz zu steigern. Genau das passiert mit der Bankenbranche.

Zunächst widersetzten sich die Banken der Existenz von Fintechs oder ignorierten sie eher. Als Unternehmen wie Revolut, Monzo, Freetrade, Wise (ehemals Transferwise) Afterpay, Acorns und andere Startups anfingen, Kundenbanken alternative Lösungen anzubieten, wurden sie blind, da von Startups unmöglich erwartet werden konnte, dass sie mit Banken auf der Hauptstraße konkurrieren. Im Laufe der Zeit schuf ein Ökosystem von Startups jedoch eine Milliarden-Dollar-Wirtschaft und veränderte die Kundenpräferenzen.

Kunden verstehen das jetzt

- Es kann einen Tag oder länger dauern, bis eine Bank ihre Transaktion überprüft und abgeschlossen hat, während Blockchain dies in Sekunden oder wenigen Minuten tun kann.

- Eine Bank erhebt eine Bearbeitungsgebühr, die die Transaktionskosten erhöht, während Blockchain-basierte Lösungen niedrigere Verarbeitungskosten verursachen.

- Bankgeschäfte sind immer noch anfällig für Betrug und die Gefahr von Datendiebstahl besteht immer, während Blockchain-basierte Lösungen praktisch nicht hackbar sind. All diese und andere Merkmale von Fintechs haben Kunden Möglichkeiten eröffnet, die diese Fragen nun den Banken stellen.

Vor einem Jahrzehnt haben die Banken den Aufstieg der Fintechs übersehen, und heute bieten Fintechs eine Alternative zu allen Dienstleistungen, die von Banken erbracht werden. Aber ist es eine Bedrohung? Die Antwort lautet sowohl Ja als auch Nein.

Nein, denn solange Sie einen Nationalstaat, eine Regierung und eine Zentralbank haben. Sie werden immer die Bankenbranche mit einem zentralisierten und regulierten Finanz- und Währungssystem haben.

Es kann Verbesserungen und Upgrades durchlaufen, aber im Wesentlichen wird es zentralisiert und somit wird die Bankenbranche in gewisser Weise in der Lage sein, die dezentrale Fintech-Branche zu überschatten.

Ja, es ist eine Bedrohung, denn wenn sich die Banken dazu entschließen, starr zu bleiben, ist Fintech eine große Bedrohung, die letztendlich einen großen Teil ihres Marktanteils einnehmen wird.

Sind Fintechs eine Bedrohung für Banken?

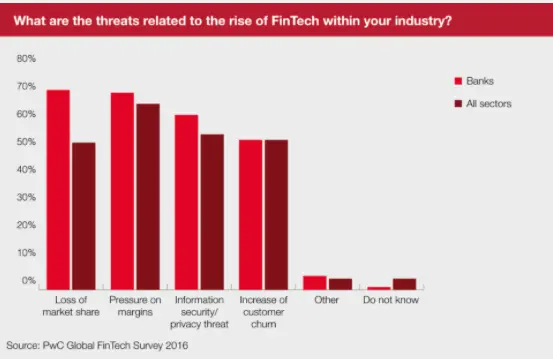

Laut PWC hatten die Banken bereits 2016 einen Marktanteilsverlust und einen Druck auf ihre Margen zu verzeichnen. Die Banken schienen jedoch erkannt zu haben, dass Fintech die Zukunft ist, weshalb eine branchenweite Anstrengung zu sehen ist, einige der von Fintechs verwendeten Systeme und Prozesse zu übernehmen.

Banken versuchen nun, ihre Kernbankmechanismen zu verbessern, um ihre Effizienz zu steigern und Kunden unterwegs Zugang zu ihren Geldern sowie blitzschnelle Transaktionsgeschwindigkeiten zu ermöglichen. Die meisten, wenn nicht alle Banken haben jetzt Smartphone-Anwendungen, die als Möglichkeit angesehen werden können, ihren Platz auf den Smartphones zurückzugewinnen, der zuvor von Fintech-Apps übernommen wurde.

In ähnlicher Weise investieren Banken jetzt in Blockchain, um Blockchain-basierte Zahlungssysteme zu entwickeln, um nicht nur ihre eigenen Daten zu sichern, sondern auch die Transaktionsverarbeitung zu beschleunigen. Dies wird Bankdienstleistungen im Vergleich zu Fintech-basierten Lösungen zwangsläufig besser und wettbewerbsfähiger machen.

Es wird jedoch immer Bedrohungen durch Fintech für die gesamte Bankenbranche geben. Warum? Das Phänomen der Fintech begann im Konzept des dezentralen Bankwesens. Dezentralisierung? Ok, lass uns das genauer untersuchen … Blockchain …

Sind Fintechs eine Bedrohung für Banken?

Blockchain ist ein sehr wichtiger Treiber der Fintech-Revolution und Bitcoin ist die beliebteste Blockchain-basierte Kryptowährung. Was symbolisiert Bitcoin? Freiheit von Banken, Freiheit von der Währungskontrolle der Regierungen. Heute haben wir China, Russland und andere Länder, die sich mit dem Konzept von befassen Digitale Währung der Zentralbank (CBDC) Dies wird eine Kryptowährung sein, die von der Zentralbank kontrolliert wird.

Sie können es eine von der Regierung kontrollierte digitale Währung nennen, aber es wird im wahrsten Sinne des Wortes keine Kryptowährung sein, da es von einer Währungsbehörde kontrolliert wird. Bitcoin oder andere Kryptowährungen symbolisieren die Freiheit von Währungsbehörden. Dies nennen wir kurz Decentralized Finance oder DeFi.

Es ist zwar gut, dass Banken jetzt Interesse an diesen neuen Technologien haben, um ihre Produkte und Dienstleistungen zu verbessern, aber es ist sicher zu glauben, dass Fintech seine alternativen Finanzprodukte und -dienstleistungen weiterentwickeln wird, die zu jedem Zeitpunkt mit den gängigen und konventionellen Banken konkurrieren werden.

Die Idee der dezentralen Finanzierung ist zu aufregend, um sie loszulassen. Die Möglichkeiten hier sind praktisch unbegrenzt. DeFi hat das Potenzial, enorme Mengen an Liquidität freizusetzen und so der Weltwirtschaft Billionen von Dollar zuzuführen, und diese Billionen werden keine Schulden sein. Nein, dies wird eine Asset-Backed-Finanzierung sein.

Die Asset-Tokenisierung ist beispielsweise ein Prozess, durch den reale Assets in Sicherheitstoken umgewandelt werden können, die genau wie Aktien gehandelt werden können. So können Sie ein Hotelgebäude mit einem Token versehen und seine Sicherheitstoken wie Aktien an Investoren verkaufen.

Was ist der Vorteil? Jeder Investor kann heute kein Hotel kaufen. Eine Person, die ein durchschnittliches Einkommen verdient, kann nicht einmal davon träumen, ein Hotel zu kaufen. Vermögenswerte wie diese sind nur einer kleinen Gruppe von Investoren zugänglich. Somit bleibt die Liquidität gesperrt. Wenn Sie beispielsweise ein Hotel tokenisieren, kann sogar eine Person mit durchschnittlichem Einkommen eine Beteiligung an einem Hotel kaufen. Was bekommen sie dafür? Der Cashflow aus dem Hotel wird proportional zum Anteil an Sicherheitstoken verteilt. Sehr ähnlich wie in Aktien eines Unternehmens zu investieren.

Die Tokenisierung ist nicht nur auf Vermögenswerte wie Hotels beschränkt, Sie können auch jeden Wertgegenstand tokenisieren. Sie können Supersportwagen, Gemälde oder Luxusyachten tokenisieren. Dies sind die Möglichkeiten, die jetzt aufgrund der Fintech-Revolution bestehen. Banken können versuchen, Fintech einzusetzen, um ihre Systeme, Arbeitsabläufe und Prozesse zu verbessern, aber der Umfang von Fintech ist zu breit, als dass Banken ihn vollständig nutzen könnten.

Fintechs hat das Potenzial, ein alternatives Finanz- und Wirtschaftssystem zu schaffen, das die Banken direkt herausfordern kann.

Ja, Fintechs sind eine Bedrohung für Banken, aber in diesem Moment wäre es zu früh, um ein Urteil zu fällen. Die Rolle der Banken wird sich möglicherweise in Zukunft ändern. Die beiden Grundfunktionen von Banken bestehen darin, Geld zu verleihen und Anlegern Sparprodukte zu ermöglichen. Fintechs können beides. Warum sollte jemand zentralisierte Banken brauchen? Die Antwort darauf wird erst mit der Zeit klarer.

Was denkst du? Macht es für dich Sinn? Sind Sie einverstanden? Nicht zustimmen? Bitte hinterlassen Sie Ihren Kommentar unten!

Sind Fintechs eine Bedrohung für Banken?

Recent Comments